Falar sobre tributos e recolhimentos, pelos inúmeros tipos de cargas tributarias existentes em nosso país e pela especificidade técnica em gerenciá-los, é de importância vital em tempos de e–Social.

Essa frase até que parece intimidatória, mas não é nada disso. O e-Social não está pedindo nada de novo e dessa forma, a adequação às novas regras é, na prática, mais simples do que parece.

Na verdade, trata-se de algo que as empresas já deveriam estar fazendo e a maior dificuldade está na parametrização e na forma de transmissão segura dos eventos. Uma vez enviadas as informações, o e-Social, vai unificar todas as declarações trabalhistas das empresas em um único arquivo digital e cruzar com outras bases de dados da Receita Federal e INSS, que hoje são prestadas de forma não centralizada.

A má notícia é que acabaram os jeitinhos e a legislação deverá ser cumprida tal qual foi concebida, inclusive em termos de execução de processos. Grande oportunidade para evidenciar as competências daqueles que trabalham com as rotinas trabalhistas de forma correta em épocas de modernidade.

O real ponto-crítico do e-Social, está no que se chama mensageria, que é a transmissão segura das informações consolidadas e a partir dessa transmissão o Fisco pode ou não validar os dados. Sendo assim, qualquer outra funcionalidade atribuída à Mensageria do e-Social, como a geração dos Arquivos XML, análise dos erros retornados, fluxos de trabalho, etc, não pertence ao Sistema de Mensageria, sendo funcionalidades atribuídas ao Sistema de Gestão de RH, Folha de Pagamento e Simuladores de Eventos do e-Social.

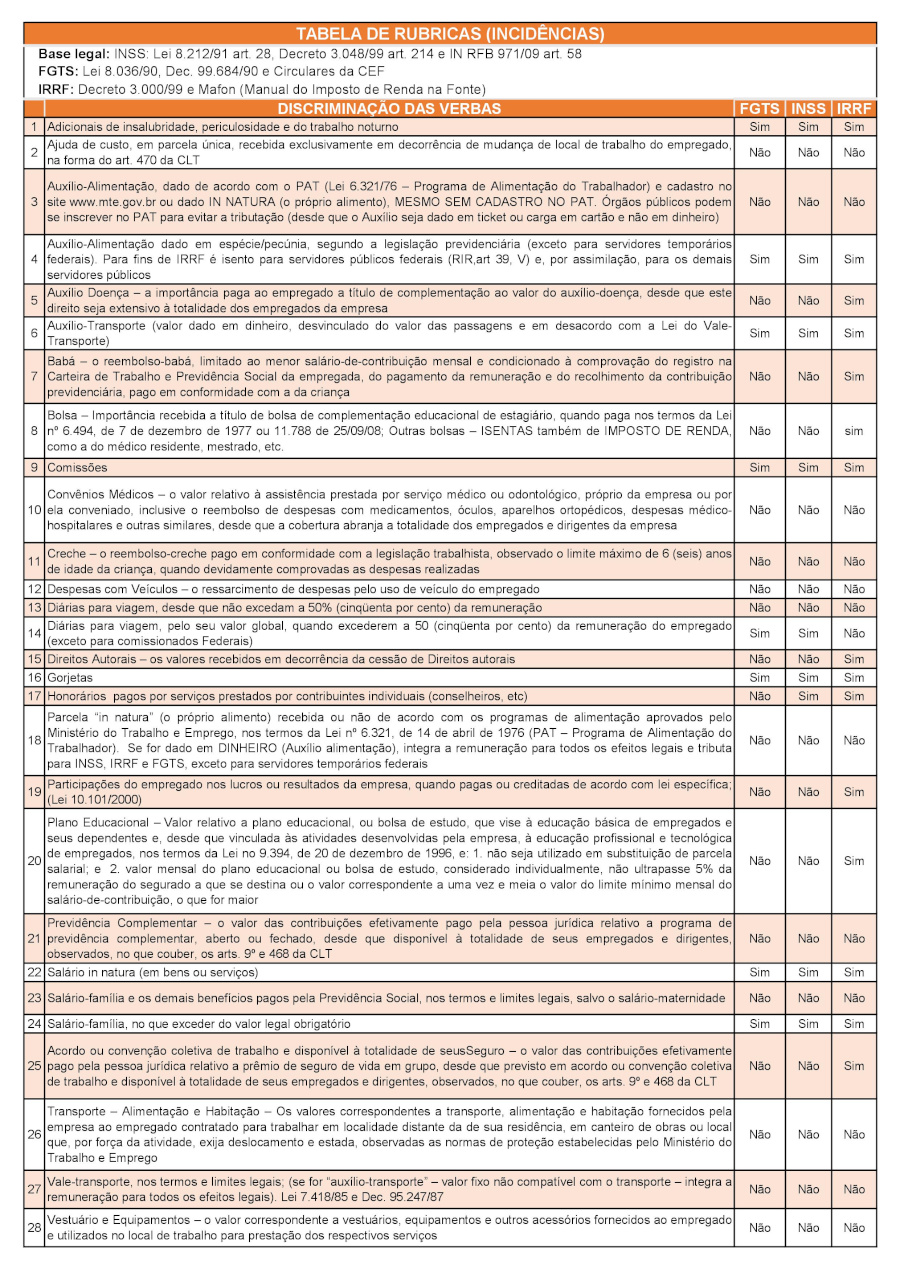

Em termos de incidências sobre benefícios, é preciso tomar especial atenção em relação a natureza jurídica para identificar se devem ou não serem caracterizados como rendimento do trabalho assalariado. Tal análise deve ser feita individualmente, verba a verba, levando em conta cada tipo de benefício indireto e a população de trabalhadores beneficiada, tanto no âmbito trabalhista, como no previdenciário e ainda no fiscal, já que cada legislação traz disposições específicas.

No âmbito previdenciário, de acordo com a lei 8.212/91 (Lei Orgânica da Previdência Social) e com o decreto 3.048/99 (Regulamento da Previdência Social), a contribuição previdenciária devida pelas empresas incide sobre o total da remuneração paga ou creditada a qualquer título ao segurado empregado e demais trabalhadores sem vínculo empregatício.

Essa mesma lei define como base de cálculo da contribuição previdenciária, a totalidade dos rendimentos pagos a qualquer título durante o mês, destinados a retribuir o trabalho, qualquer que seja a sua forma, inclusive as gorjetas, os adiantamentos decorrentes de reajuste salarial ou, ainda, convenção, acordo coletivo de trabalho ou sentença normativa.

Somente não haverá incidência de contribuição previdenciária sobre as verbas de natureza nitidamente indenizatória ou verbas que estiverem expressas e taxativamente indicadas como isentas na lei 8.212/1991 (parágrafo 9º, artigo 28).

No âmbito trabalhista, os benefícios, com reflexos econômicos para os empregados, concedidos de forma habitual e gratuita em retribuição aos serviços prestados, integram o salário para todos os efeitos legais e as condições de trabalho. A matéria encontra-se disciplinada pelo artigo 458 da CLT, jurisprudências e súmulas específicas dos tribunais.

Se o benefício for configurado como retribuição por serviços prestados, estará sujeito aos depósitos ao Fundo de Garantia por Tempo de Serviço (“FGTS”), além da integração na base de cálculo dos direitos trabalhistas (13º salário, férias, 1/3 de férias, aviso prévio etc.).

No âmbito fiscal, todos os rendimentos do trabalho assalariado estão sujeitos à incidência do IRRF calculado de acordo com a tabela progressiva (alíquota de 0% até 27,5%). Muito embora seja utilizado o conceito de trabalho assalariado previsto na legislação trabalhistas e previdenciárias. A legislação fiscal também enumera os valores que deverão integrar os rendimentos do trabalho assalariado e indica determinados benefícios que poderão ser excluídos da tributação.

A avaliação de cada benefício deve ser focada na questão que se determinado benefício é considerado como salário, ou não, lembrando que com o e-Social a expectativa é de que as Autoridades Trabalhistas, Previdenciárias e Fiscais compartilhem o máximo de informações, identificando com mais facilidade divergências e falhas relacionadas aos pagamentos feitos aos empregados.

De todo modo, as empresas devem rever seus procedimentos para garantir que a concessão de benefícios indiretos seja realizada de acordo com a legislação, afastando assim o risco de geração de passivos previdenciários, trabalhistas e fiscais.

A tabela abaixo identifica as incidências dos principais benefícios composto na parametrização do e-Social.

João Luís Person Talarico, Advogado e Administrador, com experiência nacional e internacional em modelos de gestão e formação de equipes de alta performance; Resultados consolidados em Recursos Humanos, notadamente relações trabalhistas, negociações sindicais, acordos, dissídios e convenções coletivas adotando mecanismos preventivos para diminuição e eliminação do passivo/contencioso trabalhista real e potencial. Sócio da Ferreira e Santos Advogados.